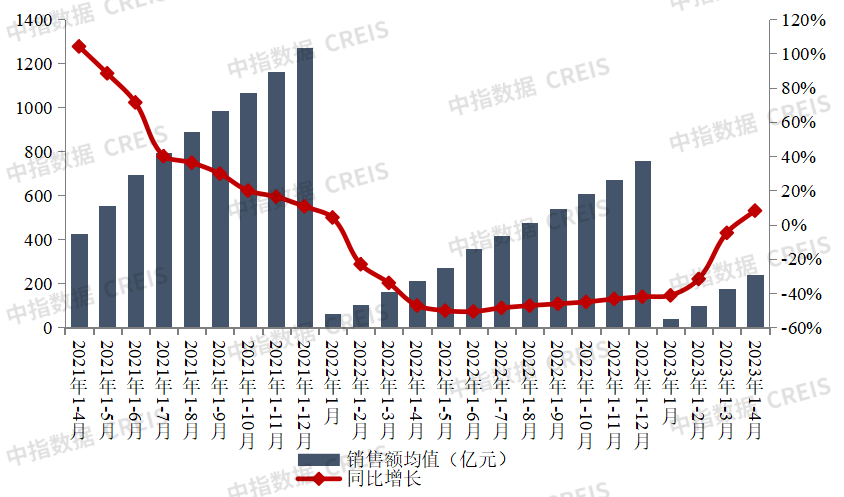

01 业绩:TOP100房企4月单月销售额环比下降17.4%,同比上升29.9%

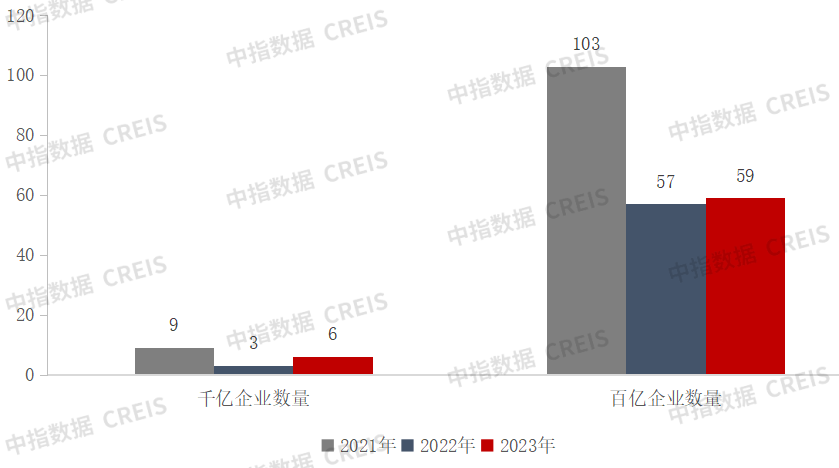

2023年1-4月,TOP100房企销总额为23934.6亿元,同比增长12.8%,继续保持增长。其中TOP100房企4月单月销售额环比下降17.4%,同比上升29.9%。4月,前期积压需求集中释放后,当前部分重点城市市场活跃度有所下行,导致环比有所下降。销售额超千亿房企6家,较去年同期增加3家,百亿房企59家,较去年同期增加2家。TOP100房企权益销售额为16614.8亿元,权益销售面积为9611.1万平方米。

图:2021年至2023年1-4月TOP100房企累计销售额及增速情况

数据来源:中指数据CREIS

注:文中分析所用销售额,如无特别说明,均指全口径销售额。

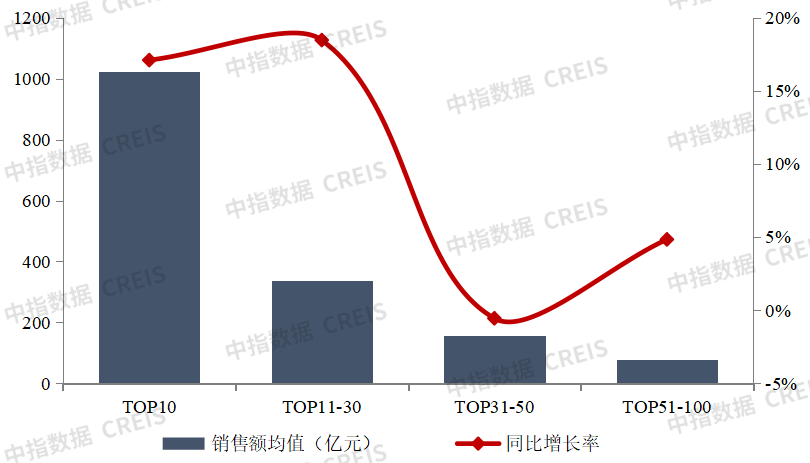

2023年1-4月,各阵营房企销售均有提升。其中,TOP10房企销售额均值为1023.1亿元,较上年增长17.1%;TOP11-30房企销售额均值为337.8亿元,较上年增长18.5%,增速最快;TOP31-50房企销售均值为155.8亿元,较上年下降0.6%;TOP51-100房企销售额均值为76.6亿元,同比增长4.8%。综合来看,各阵营房企紧抓政策端利好和购房预期上升机遇,加速推盘,加大营销力度,销售额均有一定提升。

图:2023年1-4月各阵营销售额增长情况

数据来源:中指数据CREIS

02 数量:500亿以上阵营企业数量有所增加

图:2021年至2023年1-4月千亿、百亿房企数量

数据来源:中指数据CREIS

2023年1-4月,第三阵营企业数量有所减少。具体来看,千亿以上阵营6家,较去年同期增加3家,销售额均值1243.3亿元。第二阵营(500-1000亿)企业8家,较去年同期增加2家,销售额均值636.4亿元。第三阵营(300-500亿)企业3家,较去年同期减少4家,销售额均值390.2亿元。第四阵营(100-300亿)企业为42家,较去年同期增加1家,销售额均值176.7亿元。

表:2023年1-4月TOP100房企各阵营数量及销售额均值情况

数据来源:中指数据CREIS

03 上市房企:净利润普遍下滑,流动性恶化

销售下行、融资偏紧等因素影响下,上市房企流动性恶化。截至4月底,共有111家沪深及大陆在港上市房企发布了2022年年报或业绩公告,111家房企净利润均值同比下降95.4%,93家房企净利润同比出现下滑,亏损房企达41家,9家房企亏损金额超百亿元;111家房企现金及现金等价物均值同比下降17.6%,80家房企现金及现金等价物同比下滑;98家上市房企短期有息债务均值同比增长2.5%,59家房企短期有息债务同比增长;现金短债比未达标房企共63家,较上年增加16家,上市房企流动性恶化。

04 展望:二季度全国房地产市场有望企稳,但城市间分化行情延续,热点城市市场活跃度有望保持,但多数城市仍面临较大调整压力

4月,中共中央政治局会议指出“需求收缩、供给冲击、预期转弱三重压力得到缓解,经济增长好于预期,市场需求逐步恢复,经济发展呈现回升向好态势,经济运行实现良好开局”,当前经济运行情况整体良好,但会议同时指出“当前我国经济运行好转主要是恢复性的,内生动力仍不强,需求仍然不足,”并提出“恢复和扩大需求是当前经济持续回升向好的关键所在”。

在房地产方面,强调“要坚持房子是用来住的、不是用来炒的定位,因城施策,支持刚性和改善性住房需求,做好保交楼、保民生、保稳定工作,促进房地产市场平稳健康发展,推动建立房地产业发展新模式”,整体延续了此前表述,依然在“要有效防范化解重点领域风险”后面,由此可见,防范房地产风险仍是重点。

整体来看,本次会议释放了积极信号,一方面经济运行呈向好态势,恢复和扩大需求仍是经济持续好转的关键,而房地产亦是扩大需求的重要抓手;另一方面,会议为房地产市场定调,短期房地产政策仍将保持宽松状态,有助于稳定购房者置业信心和预期。

地方层面,各地因城施策持续跟进,多个热点城市优化政策,如北京拟在房山区落地“一区一策”措施,杭州降低落户门槛、上调多孩家庭公积金贷款额度、放松钱塘区和临平区限购政策,合肥调整限购区域、降低首付比例等;另有部分二线城市鼓励房票安置。

市场方面,4月,重点城市房地产市场规模在3月冲高后出现回落,据初步统计,重点100城新房成交面积环比下降约两成,在上年同期低基数下同比仍增长超四成。2023年1-4月,重点100城商品住宅月均销售面积同比增长超20%,但绝对规模仍处2015年以来同期低位。供给端来看,4月,企业推盘节奏放缓,根据中指数据,重点50城批准上市面积环比下降约三成。

4月,重点城市市场进入淡季行情,居民购房信心仍显不足,但不同城市间仍有分化,部分热点一二线城市市场保持一定活跃度:

长三角城市中,合肥在政策助力下成交面积环比小幅增长,多数城市在需求释放后成交面积环比下降,其中上海、无锡在受去年同期低基数影响,成交面积同比增幅较大。

珠三角整体环比呈回落趋势,深圳市场在供给端带动下,交易保持一定活跃度,成交面积环比增长。而佛山、惠州在需求释放后,市场延续性不足,4月成交面积环比降幅均超30%。

京津冀、山东地区多数城市活跃度回落,北京在供应放量以及网签延迟等因素影响下,新房市场成交面积环比增长近两成,市场活跃度仍在,但4月下旬市场略显疲态;青岛市场热度延续性不足,济南购房者置业情绪较3月小幅下滑,但新房成交规模仍在相对高位。

中西部地区中,成都市场表现较好,仍维持较高成交规模。4月,成都前期大规模供应的带动效应延续,新房成交面积保持在较高水平,二手房成交套数超2万套,仍在2019年来月度高位;武汉、长沙在需求集中释放后,新房成交面积环比降幅较大。

整体来看,在前期积压需求集中释放后,当前重点城市市场活跃度下行,部分城市市场出现明显降温。居民收入及就业预期偏弱下,市场进一步恢复的动力不足,短期房地产政策仍将保持宽松状态,稳定购房者置业信心和预期至关重要。随着各地政策的进一步优化调整及宏观经济的稳步修复,二季度全国房地产市场有望企稳,但城市间分化行情延续,热点城市市场活跃度有望保持,但多数城市仍面临较大调整压力。

文章来自中指研究院

微信扫一扫,添加客服为微信好友

微信扫一扫,添加客服为微信好友